Gier, Angst und Übermut

Emotionen wie Gier und Angst sind ständige Begleiter von Investoren. Der S&P 500 übertraf allein 2024 schon 34 Mal seinen Höchststand. Dies zeigt, dass es in diesem Jahr kaum Chancen für „billige“ Einstiege gab – nahezu jede Investition brachte Gewinne. Ein Rückblick auf die Zeit von 2013 bis 2022 verdeutlicht: Der Markt wuchs kontinuierlich, abgesehen von einem kurzen Einbruch während der COVID-19-Pandemie.

Für erfahrene Anleger, die auch die „verlorene Dekade“ von 2000 bis 2012 erlebten, als der Index nur selten neue Höchststände erreichte, ist das nichts Neues. Solche Schwankungen erinnern daran, dass Märkte unberechenbar sind. Eine klare Strategie hilft, Emotionen zu kontrollieren und langfristige Erfolge zu sichern.

Die Kraft der Zeit im Vergleich zum Timing

Die meisten Anleger unterschätzen, wie wichtig der Anlagehorizont im Vergleich zum genauen Einstiegszeitpunkt ist. Historisch gesehen zahlt sich Geduld in der Regel aus. Wer Höhen und Tiefen aussitzen kann, profitiert langfristig. Der legendäre Investor André Kostolany sprach von den drei G’s des Erfolgs: Geld, Gedanken und Geduld. Besonders Geduld wird oft unterschätzt, obwohl sie eine „Kaufen und Halten“-Strategie unterstützt, die historisch zu soliden Ergebnissen führte.

Statistiken belegen diesen Ansatz: Während Aktien im Jahr 2023 durchschnittlich nur 7,2 Monate gehalten wurden, betrug die Haltedauer 1980 im Schnitt zehn Jahre. Im Jahr 2008 hielten Anleger Aktien im Durchschnitt sogar nur 3,6 Monate – ein klares Zeichen dafür, dass sich die Anlageperspektiven verändert haben. Langfristig betrachtet gewinnt man jedoch stets, und die Wahrscheinlichkeit positiver Renditen steigt, je länger das Kapital investiert bleibt.

Langfristig orientiert bleiben

Die Risiken von Aktienanlagen reduzieren sich erheblich, wenn das Kapital über längere Zeiträume investiert wird. Seit 1950 gab es keine einzige 20-Jahres-Periode im S&P 500, die negative Renditen aufwies.

Der jährliche Durchschnittsertrag liegt bei rund 11,4 %, mit kurzfristigen Schwankungen, aber beständigem Wachstum auf lange Sicht. Die Renditen sind beeindruckend und belegen, dass langfristige Investoren eine deutlich höhere Chance auf Erfolg haben.

Bedeutung des richtigen Zeitpunktes

Trotz des langfristigen Ansatzes bleibt das Timing ein Aspekt der Strategie, insbesondere in Bezug auf Rückgänge im Markt. Der S&P 500 verzeichnet im Durchschnitt jährlich einen Rückgang von etwa 14,2 % von seinem Höchststand. Solche Korrekturen bieten oft Chancen, strategisch und gestaffelt nachzukaufen.

Beispiel: Ein Investor, der zu Beginn des Jahres 2020 im S&P 500 investierte, erzielte bis zum Jahresende eine Rendite von 16 %. Hätte er jedoch am Tiefpunkt im März investiert, hätte er bis Ende Dezember rund 67 % Gewinn gemacht – ein klarer Beleg dafür, dass Rücksetzer attraktive Einstiegspunkte bieten.

Buying the dip

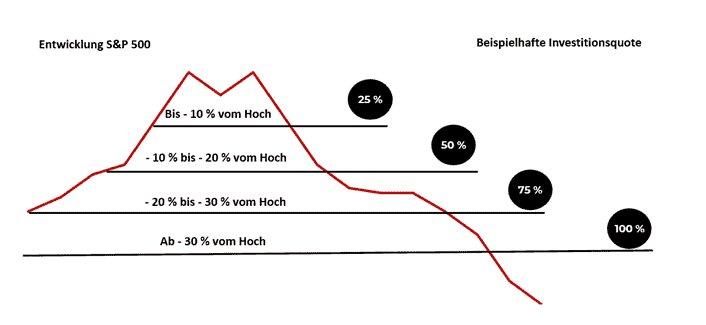

Es bietet sich an, das Investment bei Korrekturen stufenweise zu erhöhen. Ein Beispiel:

- Höchststand und bis zu 10 % darunter: Investieren Sie 25 % des vorgesehenen Kapitals.

- 10 % bis 20 % darunter: Erhöhen Sie auf 50 %.

- 20 % bis 30 %: Investieren Sie 75 %.

- Über 30 %: Setzen Sie das gesamte Kapital ein.

Durch diese Strategie wird das Risiko verringert, bei einem starken Marktrückgang voll investiert zu sein. Zudem bleibt ein Teil des Kapitals stets flüssig und kann in Krisenzeiten gezielt nachgelegt werden.

„Der Gewinn liegt im Einkauf“ – Halten und Speck aufbauen

Langfristige Investoren können von der Erholung nach einer Korrektur sowie von neuen Höchstständen profitieren. Ein wachsendes Portfolio ermöglicht es, zusätzliche Liquidität aufzubauen und für spätere Korrekturen gewappnet zu sein. Ein solider Finanzplan hilft dabei, Ziele zu setzen und Überrenditen zu realisieren, anstatt sie reinvestiert zu lassen.

Verkaufszeitpunkt bestimmen

Neben dem Einstieg ist auch der Ausstieg ein zentraler Punkt. Gründe für den Verkauf können das Erreichen finanzieller Ziele, die Umstrukturierung des Portfolios, veränderte Marktbedingungen oder persönliche Veränderungen sein. Die Entscheidung zum Verkauf sollte auf einem klaren Plan und den eigenen Zielen basieren.

Fear of Missing Out – FOMO vermeiden

FOMO beschreibt die Angst, bei steigendem Markt Gewinne zu verpassen. Diese Emotion kann dazu verleiten, bei Höchstständen voll investiert zu bleiben, was bei einer Korrektur oft zu Verlusten führt. Märkte kennen jedoch auch Phasen von Verlusten – ein klarer Plan und Geduld sind die besten Werkzeuge, um in solchen Phasen richtig zu agieren.

Fazit: Ein solider Plan für langfristigen Erfolg

In den vergangenen Jahrzehnten erlebten die Kapitalmärkte viele Höhen und Tiefen. Doch eines blieb konstant: Geduld, ein klarer Plan und Disziplin sind die wichtigsten Erfolgsfaktoren. Anleger sollten nicht jedem Trend folgen, sondern genügend Liquidität für günstige Gelegenheiten bereithalten. Mit einer schrittweisen Investition während Korrekturen und einer langfristigen Perspektive stehen die Chancen auf nachhaltigen Erfolg gut.

Zusammengefasst: Wer diese Grundsätze verinnerlicht, hat beste Aussichten auf langfristig erfolgreiche Investments und kann die Vorteile des Marktwachstums über die Zeit hinweg genießen.

fondsfueralle.de wurde 2003 von Martin Eberhard gegründet. Das Unternehmen mit Sitz in Augsburg ist spezialisiert auf die Vermittlung und Beratung zu ETFs und Investmentfonds und betreut heute rund 750 Mandate mit über 60 Millionen Anlagevolumen.

fondsfueralle.de | Inhaber Martin Eberhard

Schertlinstraße 23

86159 Augsburg

Telefon: +49 (821) 45040-540

Telefax: +49 (821) 45040-541

http://www.fondsfueralle.de

Inhaber

Telefon: 004982145040540

E-Mail: eberhard@fondsfueralle.de

![]()