Forward-Darlehen beliebter

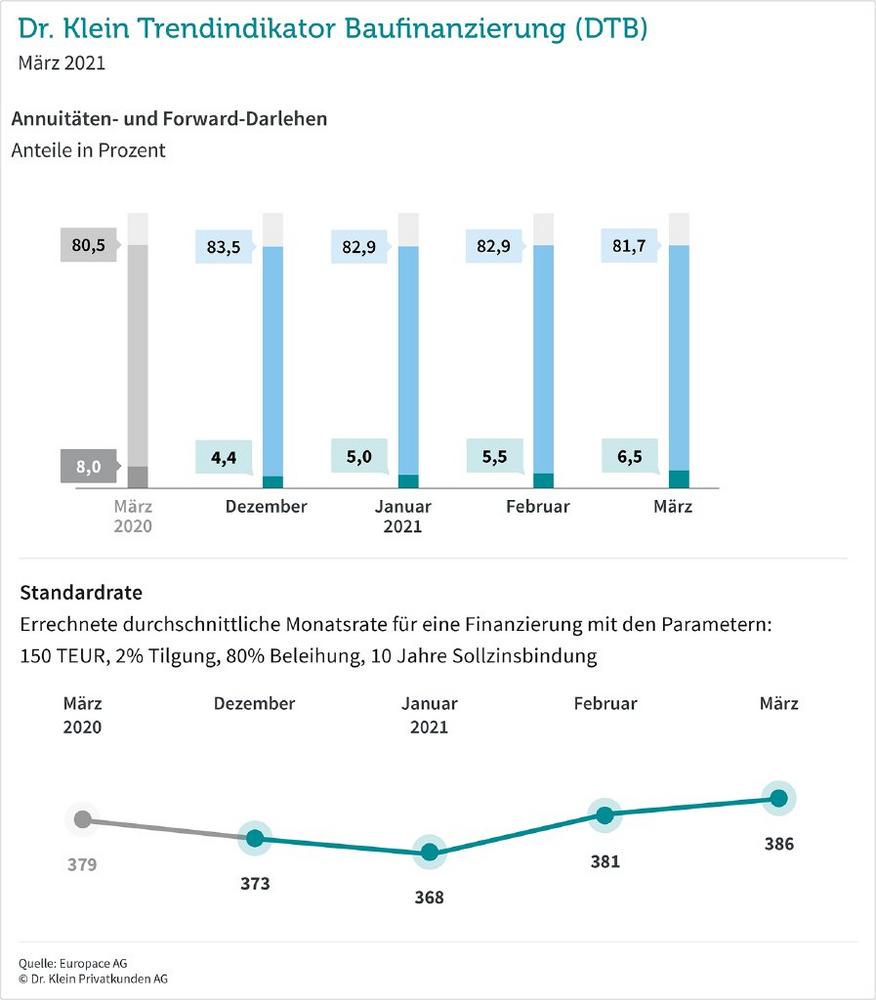

Nachdem die so genannten Forwards im zweiten Halbjahr 2020 kaum nachgefragt waren, interessieren sich in den letzten Wochen wieder mehr Darlehensnehmer dafür: Ihr Anteil steigt sukzessive auf mittlerweile 6,5 Prozent und damit auf den höchsten Wert seit letztem Mai. Annuitätendarlehen verzeichnen dagegen ein Minus von mehr als einem Prozentpunkt und machen aktuell 81,8 Prozent des Baufinanzierungsmarktes aus.

Mit Forward-Darlehen lässt sich das jetzige Zinsniveau für Anschlussfinanzierungen sichern, die in der Zukunft liegen. Das heißt: Wenn die Anschlussfinanzierung erst in den nächsten Jahren möglich ist, kann sie dennoch schon jetzt abgeschlossen werden. Banken berechnen hierfür unterschiedliche Aufschläge, deshalb lohnt der Vergleich. Vereinfacht kalkuliert, ist mit einem Zinsplus von rund 0,2 Prozent pro Jahr Vorlauf zu rechnen – je länger die Überbrückungszeit also ist, umso höher wird der Zins.

Grund für die leichte Zunahme ist der aktuell volatile Zinsmarkt: Ausschläge der Zinskurve veranlassen Kreditnehmer häufig dazu, sich proaktiv um ihre Anschlussfinanzierung zu kümmern und sich gegen einen Forward-Aufschlag Zinssicherheit zu erkaufen. Weil der Markt eine steigende Inflation und positive Wirtschaftsentwicklung erwartet, ist zuletzt die Rendite der 10-jährigen Bundesanleihe leicht nach oben gegangen und damit auch die Bauzinsen. Das spiegelt auch die Zunahme der Standardrate – ein errechneter Wert für das Cluster der Finanzierungen von 150.000 Euro, zwei Prozent Tilgung, 80 Prozent Beleihungsauslauf und 10-jähriger Zinsbindung. Die Standardrate steigt im März um fünf Euro auf 386 Euro und damit auf das Niveau von Juli letzten Jahres.

Darlehenshöhe und Beleihungsauslauf im März leicht rückgängig

Nachdem die Höhe der Immobilienkredite mit durchschnittlich 304.000 Euro im Februar ein neues Allzeithoch erreicht hat, geht die Summe im März etwas zurück, auf 299.000 Euro. Gerade im Monatsvergleich sind diese Schwankungen üblich und deuten nicht auf eine Trendwende hin. Jahresdaten von Dr. Klein zeigen eine eindeutige Zunahme der Darlehenshöhe von jeweils rund 30.000 Euro in 2019 und 2020.

Der Beleihungsauslauf sinkt im vierten Monat in Folge und beträgt im März 83,3 Prozent – im November waren es noch 85,31 Prozent. Darlehensnehmer bringen also prozentual mehr Eigenkapital in ihre Finanzierung ein. Hierbei ist zu beachten, dass der Beleihungsauslauf den fremdfinanzierten Anteil im Verhältnis zum Beleihungswert der Immobilie angibt. Und dieser Wert ist nicht unbedingt gleichzusetzen mit dem Kaufpreis der Immobilie: Je nach Einschätzung und Sicherheitsabschlag der Bank kann der Beleihungswert deutlich unter dem aufgerufenen Preis liegen. Im Schnitt bringen Darlehensnehmer derzeit also knapp 17 Prozent des von der Bank definierten Objektwertes an Eigenkapital mit, plus die etwaige Differenz zwischen Beleihungswert und Kaufpreis, plus Nebenkosten.

Hohe Tilgung und lange Zinsbindung – Deutsche setzen auf Sicherheit

Zusammen mit dem relativ hohen Eigenkapitalanteil der Kreditnehmer tragen auch hohe Tilgungsraten und lange Zinsbindungen dazu bei, die Finanzierungen solide zu gestalten. Aktuell beträgt die anfängliche Tilgung 2,84 Prozent (plus 0,02 Prozentpunkte im Vergleich zu Februar) und die Zinsfestschreibung beläuft sich auf 13 Jahre und 2 Monate (zwei Monate weniger im Vergleich zu Februar).

Der DTB zeigt die monatliche Entwicklung der wichtigsten Parameter einer Baufinanzierung. Dazu zählt neben der Darlehenshöhe, dem Tilgungssatz und dem Beleihungsauslauf auch die Verteilung der Darlehensarten. Die Standardrate gibt zudem an, wie viel ein durchschnittliches Darlehen von 150.000 EUR an monatlicher Rate kostet. Anders als oft schwer vergleichbare durchschnittliche Zinssätze ermöglicht die Standardrate dem Privatkunden, die tatsächlichen Kosten für die Finanzierung einer Immobilie zu vergleichen. Die Ergebnisse des DTB werden monatlich aus Daten der EUROPACE-Plattform errechnet. EUROPACE ist der einzige unabhängige Marktplatz für Immobilienfinanzierungen in Deutschland. Der DTB basiert auf etwa 35.000 Transaktionen mit einem Volumen von rund 6 Mrd. Euro pro Monat.

Über Dr. Klein

Die Dr. Klein Privatkunden AG ist einer der größten Finanzdienstleister Deutschlands und bereits seit 1954 am Markt etabliert. Mit mehr als 600 Beratern in deutschlandweit rund 250 Büros hat das Unternehmen die meisten Standorte der Branche. Die Spezialisten von Dr. Klein beraten in den Bereichen Baufinanzierung, Versicherung und Ratenkredit. Dr. Klein arbeitet mit über 400 Kredit- und Versicherungsinstituten zusammen und berät umfassend, anbieterneutral und kostenfrei. So erhalten die Kunden maßgeschneiderte Finanzierungen und günstige Konditionen. Dafür wird das Unternehmen immer wieder ausgezeichnet, zuletzt zum siebten Mal in Folge mit dem "Deutschen Fairness-Preis". Dr. Klein ist eine 100%ige Tochter des an der Frankfurter Börse im SDAX gelisteten technologiebasierten Finanzdienstleisters Hypoport SE.

Dr. Klein Privatkunden AG

Hansestraße 14

23558 Lübeck

Telefon: +49 (451) 1408-9669

Telefax: +49 (451) 1408-3399

http://www.drklein.de

Leiterin Presse & PR

Telefon: +49 (451) 1408-9632

E-Mail: presse@drklein.de

![]()